中美货币政策同步 通缩或低于预期 交行金融市场部 栾雪剑 在美联储于12月16日大幅降息后,中国人民银行12月22日决定降息27个基点,存款准备金下调50个基点,进一步放松货币政策。笔者认为,中国与美国目前银行体系的货币传导效果大不相同,采取跟随美国宽松货币政策的方式,很可能产生与美国不同的结果。 美国采取了非常宽松的货币政策,利率在短期内大幅下调至零,但注入流动性的作用有限,有如片石入海,没有激起多少波澜,通胀率仍在持续下降,美国已经认为即将进入通货紧缩。从一组今年与上年同期对比的数据中,可以看出中美货币金融体系货币放大作用的区别。美国2008年M2增量明显慢于基础货币的增量,较2007年同期下降明显,金融体系的货币放大作用被很大程度抑制。主要原因是美国在去杠杆化的过程中,银行信贷收缩,机构资金也减少了向实体经济的流入。反观中国,M2增量与基础货币增量之比较上年同期还略有增加,金融体系的货币放大作用仍然保持稳定。 美国大量投放的基础货币流向了何处?根据数据分析,非美国银行体系内的货币加速流向美国国债,美国银行体系内的货币则飞速涌入美联储的储备账户,成为超额准备金。统计资料显示,美国国债各方持有量统计中,除了美联储外,其他持有方的持有量均明显增加。 因此美国国债收益率急剧下降甚至到负值不足为奇。美国银行超额准备金与法定准备金之比在2008年9月急剧飙升。联储的超额准备金利率为0.75%,远高于短期国债收益率,银行将大量资金存入联储是理性选择。大量的美元基础货币被创造出来,但是大多流入了国债和无法创造流动性的美联储准备金账户。 中国货币流向情况则非常不同,国债收益率虽大幅下降,但是还保持在合理的水平。2008年10月央行准备金存款仅仅比年初增加了5%左右,而美国11月份联储的准备金存款较年初相比增加了11.8倍。从中国与美国银行信贷同比增速对比可以明显看出不同,美国从2008年开始基本是一路走低,而中国则较为平稳,并且2008年11月信贷同比增速还有较为明显的上升。 从以上的对比中,我们可以看出:美国货币政策极度宽松,但是信贷收紧,货币放大效果严重减弱,大量投入货币无法改变美国快速进入通缩的局面;中国的货币放大效果没受什么影响,随美国同步放松货币政策,大量货币通过信贷进行放大,因此中国进入通货紧缩的可能远较美国为低。 这一现状对国内债券市场的影响是非常值得留意的。宽松的货币政策和完好的货币放大机制使得明年的通缩可能不会如目前市场预期般严重。如果的确如此,当前对债券市场不适合有过高的热情。 |

个人中心

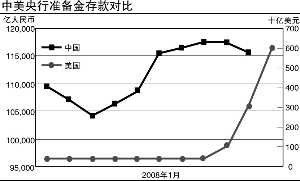

个人中心